LANGKAH STRATEGIS: PEMERINTAH WAJIB SEGERA BENTUK LEMBAGA PENJAMIN POLIS

Tulisan ini sudah pernah dimuat id Investor Daily, 15 Maret 2021dengan “judul Lembaga Penjamin Polis Harus Segera Dibentuk”

Pemerintah perlu segera membentuk Lembaga Penjamin Polis (LPP) mengingat serangkaian kasus asuransi jiwa yang merugikan telah menggerus kepercayaan masyarakat terhadap industri ini. Lebih lanjut, pembentukan LPP sesuai dengan amanat Undang-Undang Perasuransian No. 40 Tahun 2014 yang seharusnya telah terealisasi pada 2017.

Hingga kini, terdapat dua skenario terkait LPP. Pertama, LPP dapat dibentuk sebagai entitas baru. Kedua, Lembaga Penjamin Simpanan (LPS), yang biasanya menjamin simpanan dana di bank, dapat berperan ganda sebagai penjamin polis. Langkah ini diambil agar pemerintah tidak perlu mengeluarkan dana besar, mengingat pembentukan LPP memerlukan modal minimal Rp 4 triliun.

Jika kewenangan LPS diperluas, perlu adanya amandemen Undang-Undang LPS, yang dapat diakomodasi melalui Omnibus Law Sektor Keuangan yang sedang disiapkan pemerintah. DPR, pelaku industri asuransi jiwa, dan pengamat mendukung pembentukan LPP, tetapi mengingatkan agar lembaga ini tidak menimbulkan moral hazard.

Kepala Eksekutif bidang Pengawasan Industri Keuangan Non-Bank (IKNB) OJK, Riswinandi, menyatakan bahwa pembentukan LPP masih dalam proses pembahasan. Detailnya masih dalam tahap pembicaraan.

Deputi Komisioner Pengawas Industri Keuangan Non-Bank (IKNB) II Otoritas Jasa Keuangan (OJK), Moch Ihsanuddin, menyatakan bahwa OJK mendukung pembentukan LPP sebagai penyelenggara program penjamin polis. Meskipun OJK mendukung, namun bukanlah lembaga yang berhak menginisiasi pembentukan LPP, sebab kewenangan tersebut ada pada pemerintah, khususnya Kementerian Keuangan.

Menurut Pasal 54 UU 40/2014 tentang Perasuransian, LPP, yang berperan sebagai lembaga mediasi untuk penyelesaian sengketa antara pemegang polis dan perusahaan asuransi, harus mendapatkan persetujuan tertulis dari OJK sebelum mediasi. Hasil mediasi bersifat final dan mengikat bagi para pihak. Pelaksanaan lebih lanjut diatur dalam Peraturan Otoritas Jasa Keuangan (POJK).

Pasal 53 dalam undang-undang tersebut menetapkan bahwa semua perusahaan asuransi dan perusahaan asuransi syariah wajib menjadi peserta program penjaminan polis. Tertulis dalam UU, penyelenggaraan program ini harus diatur dalam waktu tiga tahun setelah UU Perasuransian berlaku, sehingga LPP seharusnya sudah berdiri sebelum 2017.

Direktur Eksekutif Asosiasi Asuransi Jiwa Indonesia (AAJI), Togar Pasaribu, menyatakan urgensi pembentukan LPP. Setiap kali muncul informasi tentang perusahaan asuransi bermasalah, regulator dan pemerintah kerap enggan menutup perusahaan tersebut.

“Jika ada LPP, pemerintah akan lebih berani menutup perusahaan asuransi. Itu salah satu manfaat LPP; pemerintah tidak akan ragu untuk mengambil tindakan. Jadi, perusahaan asuransi diuntungkan, pemegang polis diuntungkan, dan regulator juga diuntungkan. Lembaga ini bukan hanya mendesak, tapi sangat mendesak,” ujar Togar.

Meskipun terlambat, Togar menyebut bahwa sekarang adalah momentum yang tepat untuk segera mewujudkan LPP. Hal ini mengikuti serangkaian kasus asuransi jiwa bermasalah, seperti AJB Bumiputera 1912, Jiwasraya, Asabri, WanaArtha Life, dan Kresna Life. AJB Bumiputera mengalami masalah sejak awal 2000-an, dengan berbagai dispensasi pemerintah yang tidak dapat dipenuhi oleh asuransi mutual tersebut. Pada periode 2009-2010, Bumiputera menerima 10 surat peringatan (SP) dari regulator. Sejak 21 Oktober 2016, OJK resmi mengambil alih proses restrukturisasi Bumiputera.

Bumiputera saat ini memiliki aset Rp 10,1 triliun, sementara kewajiban melonjak menjadi Rp 30,42 triliun, dengan ekuitas negatif Rp 20,44 triliun. Hingga Juni 2020, total anggota mencapai 2,85 juta terdiri atas 2 juta nasabah perorangan dan 847.246 peserta asuransi kumpulan. Bumiputera kini menjual aset untuk menutupi sebagian kewajiban, sementara pemerintah menolak jalan bail-out.

Kasus Jiwasraya dimulai dari gagal bayar polis saving plan pada Oktober 2018, mengakibatkan utang mencapai Rp 19,3 triliun pada November 2020 dengan ekuitas negatif Rp 38,6 triliun. Namun, polis Jiwasraya kini direstrukturisasi dan dialihkan ke Indonesia Financial Group (IFG Life), dengan sekitar 52% nasabah korporasi dan 10% nasabah ritel Jiwasraya mengikuti program restrukturisasi.

Kasus berikutnya menimpa Asabri, WanaArtha Life, dan Kresna Life, yang terkena kerugian investasi di pasar modal.

Togar menegaskan, kehadiran LPP bertujuan utama untuk memastikan perlindungan konsumen seiring terungkapnya tata kelola yang buruk dari perusahaan asuransi. “Jika kita mengetahui adanya permasalahan di perusahaan asuransi, regulator dapat langsung bertindak, mengurangi jumlah korban, dan memaksa perusahaan tutup; di situlah peran LPP,” terang Togar.

Dengan adanya LPP, regulator akan mendapatkan keuntungan karena dapat lebih tegas dan tidak ragu-ragu dalam mengambil tindakan. Tindakan regulator, baik dari Bank Indonesia (BI) maupun OJK, akan menjadi lebih terukur, pasti, dan perlindungan konsumen dapat terwujud dengan baik. Dari sisi perusahaan, kehadiran LPP akan menjadi keuntungan karena dapat meningkatkan persepsi dan kepercayaan masyarakat, sehingga masyarakat tidak lagi ragu untuk membeli produk asuransi. (hg)

Dalam menghadapi tantangan serangkaian kasus asuransi jiwa bermasalah, terbukti bahwa keberadaan Lembaga Penjamin Polis (LPP) menjadi sangat mendesak. Momentum ini menjadi titik terang untuk pemerintah segera mewujudkan LPP, sebagai langkah kritis dalam memulihkan kepercayaan masyarakat terhadap industri asuransi. Dengan kehadiran LPP, pemerintah akan mendapatkan keberanian untuk mengambil tindakan tegas terhadap perusahaan asuransi yang bermasalah, memberikan perlindungan optimal bagi pemegang polis, dan menguatkan peran regulator.

Kasus-kasus seperti AJB Bumiputera 1912, Jiwasraya, Asabri, WanaArtha Life, dan Kresna Life menunjukkan perlunya lembaga penjamin yang dapat menangani sengketa dan melindungi konsumen. Keberadaan LPP diharapkan dapat menciptakan lingkungan yang lebih transparan, aman, dan membangun kembali kepercayaan masyarakat terhadap industri asuransi. Dengan begitu, LPP menjadi solusi integral untuk menjaga kesehatan industri asuransi Indonesia dan memberikan keyakinan positif bagi pemangku kepentingan.

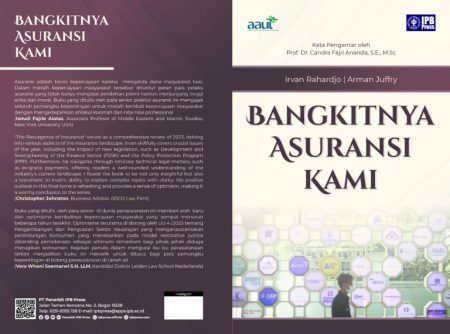

Artikel ini adalah bagian dari buku “BANGKITNYA ASURANSI KAMI” dengan pembicara utama Profesor Muhammad Eddi Purnawan, Anggota Dewan Pengawas OJK. Februari 2024. ISBN, Penerbit IPB Press.

Harga buku ini Rp 155.000 dan bisa dipesan melalui ligasuransi.com.

Pesan sekarang!