KRISIS KEPERCAYAAN: MENANGGAPI LONJAKAN KASUS ASURANSI YANG MEMPRIHATINKAN

Artikel ini sudah pernah dimuat hari Kompas 2/11/21 dengan judul “Asuransi Bermasalah Marak, Kepercayan Publik Rendah”

Pencabutan izin asuransi dan tindakan tegas dari otoritas terkait ternyata tidaklah cukup, karena masyarakat membutuhkan jaminan dan kepastian hukum.

Serangkaian pencabutan izin usaha perusahaan asuransi oleh Otoritas Jasa Keuangan mengindikasikan tingkat kerentanan masyarakat terhadap produk asuransi. Oleh karena itu, aspek penjaminan, mekanisme gagal bayar, dan peningkatan literasi serta inklusi keuangan menjadi hal yang penting untuk diperhatikan oleh para pemangku kepentingan di tengah minimnya kepercayaan publik terhadap industri asuransi.

OJK telah mencabut izin usaha beberapa perusahaan asuransi terkait upaya penyehatan, seperti PT Asuransi Recapital, PT Asuransi Parolamas, PT Asuransi Jiwa Adisarana Wanaartha (Wanaartha Life), PT Asuransi Cigna, dan PT Asuransi Jiwa Kresna Life. Terakhir, OJK mencabut izin PT Asuransi Jiwa Prolife Indonesia (Indosurya Sukses) pada Kamis (2/11/2023).

Irvan Rahardjo, seorang pengamat asuransi, menyatakan bahwa kesehatan perusahaan asuransi diukur menggunakan rasio permodalan yang berasal dari berbagai risiko (risk-based capital/RBC). Perusahaan asuransi dianggap sehat jika memiliki RBC minimal 120 persen. Saat ini, ada 10 perusahaan asuransi yang masuk dalam kategori bermasalah dan berada dalam pengawasan khusus OJK, karena tidak memenuhi ketentuan RBC.

”Kesadaran masyarakat masih rendah akibat hilangnya kepercayaan akibat kasus gagal bayarnya asuransi yang saat ini belum terselesaikan, seperti Jiwasraya, Bumiputera, Kresnalife, Wanaarta Life, dan Prolife. Meski literasi tinggi, tingkat inklusi atau keinginan masyarakat rendah karena banyak dikecewakan oleh kasus-kasus gagal bayar sehingga kesediaan untuk membeli tidak ada, padahal pengetahuannya ada,” ujarnya.

Irvan menilai, langkah OJK dengan peneguran dan pencabutan izin usaha jauh lebih baik dibandingkan sebelumnya. Namun, upaya tersebut belum cukup jika kasus-kasus gagal bayar yang sudah terjadi tidak diselesaikan dengan baik, sehingga menyisakan permasalahan kepercayaan masyarakat.

”Paling penting sekarang adalah pengembalian dana masyarakat yang belum bisa dibayar oleh perusahaan asuransi. Proses likuidasi akan memakan waktu lama, sehingga OJK harus memberi kesempatan bagi masyarakat untuk mengajukan kepailitan dan PKPU (penundaan kewajiban pembayaran utang). Pengajuan permohonan kepailitan dan PKPU setidaknya memberikan kepastian kepada masyarakat dalam jangka waktu 270 hari,” ujarnya.

Dalam Undang-Undang Nomor 4 Tahun 2023 tentang Pengembangan dan Penguatan Sektor Keuangan atau UU P2SK, OJK memiliki kewenangan penuh terkait permohonan kepailitan dan PKPU dari masyarakat. Namun, permohonan kepailitan dan PKPU selama ini ditolak oleh OJK dengan alasan akan menimbulkan dampak sistemik.

Di sisi lain, peta jalan industri perasuransian yang diluncurkan oleh OJK dan para pemangku kepentingan belum mencantumkan beberapa aspek krusial. Salah satunya adalah pembentukan lembaga penjamin polis sebagaimana diamanatkan dalam UU P2SK. Selain itu, mekanisme gagal bayar perusahaan asuransi dan upaya mendorong literasi-inklusi keuangan juga belum dibahas dalam peta jalan tersebut.

Kepala Eksekutif Pengawas Perasuransian, Penjaminan, dan Dana Pensiun Otoritas Jasa Keuangan (OJK), Ogi Prastomiyono, menyampaikan perkembangan perasuransian, penjaminan, dan dana pensiun dalam Rapat Dewan Komisioner OJK bulan Oktober 2023 secara daring pada Senin (30/10/2023).

Direktur Utama PT Asuransi Jiwa Indosurya Sukses, Lucky Siahaan, saat dihubungi dari Jakarta pada Senin (6/11/2023), mengonfirmasi surat pencabutan izin usaha dari OJK. Pihaknya masih mempelajari poin-poin dalam surat tersebut. “Rasio-rasio keuangan perusahaan tidak dalam kondisi baik, sehingga perusahaan berada dalam status pengawasan khusus dan wajib menyampaikan rencana penyehatan keuangan agar rasio-rasio tersebut membaik,” ujarnya.

OJK mencabut izin usaha sebagai bagian dari konsistensi dan ketegasan dalam melaksanakan peraturan perundang-undangan untuk menjaga kesehatan, kepercayaan, dan perlindungan konsumen dalam industri asuransi. OJK juga memberikan perintah tertulis kepada pemegang saham pengendali Prolife, Henry Surya, untuk mengganti kerugian perusahaan.

Secara industri, pendapatan premi asuransi selama Januari-September 2023 mencapai Rp 228,51 triliun, mengalami kontraksi 1,57 persen dibandingkan dengan periode yang sama tahun sebelumnya. Permodalan industri asuransi jiwa dan asuransi umum terjaga dengan RBC masing-masing 451,23 persen dan 308,97 persen, jauh di atas ketentuan minimum 120 persen.

Kepala Eksekutif Pengawas Perasuransian, Penjaminan, dan Dana Pensiun OJK, Ogi Prastomiyono, menyebut beberapa perkembangan penyelesaian kasus perusahaan asuransi bermasalah, termasuk Jiwasraya. Skema penyelamatan pemegang polis Jiwasraya telah mendapatkan persetujuan dari pemegang saham, yaitu Kementerian BUMN. Pemegang polis diberikan pilihan untuk mengikuti program restrukturisasi atau tetap di Jiwasraya dengan kondisi keuangan defisit.

Pemegang polis yang menyetujui restrukturisasi hingga 31 Agustus 2023 mencapai 99 persen dari total pemegang polis. Jiwasraya menawarkan kembali restrukturisasi kepada pemegang polis yang belum menentukan pilihan, termasuk yang menolak restrukturisasi. Dalam pengalihan polis, restrukturisasi dialihkan ke IFG Life (PT Bahana Pembinaan Usaha Indonesia/BPUI), dengan rencana penambahan modal dan fundraising BPUI untuk mempercepat penyelesaian pengalihan polis. Hingga September 2023, liabilitas sebesar Rp 31,14 triliun atau 90,99 persen dari persetujuan pengalihan telah dialihkan.

Meskipun terjadi kontraksi sebesar 7,93 persen secara tahunan, pertumbuhan premi asuransi jiwa membaik secara akumulatif dengan nilai Rp 132,0 triliun per September 2023. Hal ini dipicu oleh normalisasi kinerja pendapatan premi pada lini usaha Produk Asuransi yang Dikaitkan dengan Investasi (PAYDI).

Dalam menghadapi maraknya kasus asuransi bermasalah di Indonesia, keberadaan Lembaga Penjamin Polis (LPP) mendesak untuk memulihkan kepercayaan masyarakat terhadap industri asuransi. Meskipun Otoritas Jasa Keuangan (OJK) telah mencabut izin sejumlah perusahaan asuransi yang bermasalah, pencabutan izin saja tidak cukup untuk membangun kepercayaan publik. Pembentukan LPP, sesuai dengan Undang-Undang Perasuransian No. 40 Tahun 2014, menjadi solusi kritis untuk memberikan jaminan dan kepastian hukum kepada masyarakat.

Kasus bermasalah, seperti Jiwasraya, Bumiputera, Kresnalife, Wanaarta Life, dan Prolife, telah mengakibatkan rendahnya kepercayaan masyarakat. Tingkat literasi dan inklusi keuangan yang rendah serta kekecewaan akibat gagal bayar asuransi turut menghambat keinginan masyarakat untuk membeli produk asuransi. Pembentukan LPP diharapkan dapat meningkatkan transparansi, kesehatan industri, dan memberikan perlindungan optimal bagi pemegang polis.

Meski OJK telah mengambil langkah peneguran dan pencabutan izin, penyelesaian kasus bermasalah harus dilakukan secara tuntas untuk memulihkan kepercayaan masyarakat. Pemulihan dana pemegang polis yang belum terbayarkan perlu menjadi prioritas, dan OJK perlu memberikan kesempatan bagi masyarakat untuk mengajukan kepailitan dan penundaan kewajiban pembayaran utang. Keseluruhan, pembentukan LPP menjadi langkah strategis untuk memastikan keberlanjutan dan keamanan industri asuransi Indonesia, sekaligus memberikan keyakinan positif kepada semua pemangku kepentingan.

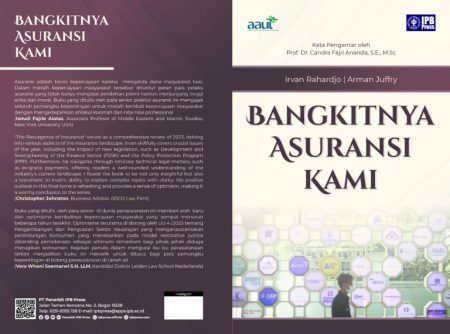

Artikel ini adalah bagian dari buku “BANGKITNYA ASURANSI KAMI” dengan pembicara utama Profesor Muhammad Eddi Purnawan, Anggota Dewan Pengawas OJK. Februari 2024. ISBN, Penerbit IPB Press.

Harga buku ini Rp 155.000 dan bisa dipesan melalui ligasuransi.com.