KEAMANAN FINANSIAL: LANGKAH-LANGKAH MITIGASI GAGAL BAYAR ASURANSI

Dalam perjalanan dinamis industri asuransi, mitigasi risiko gagal bayar menjadi sorotan utama bagi perusahaan. Seiring kompleksitas dan dinamika pasar keuangan yang terus berkembang, perusahaan asuransi memainkan peran penting dalam melindungi kepentingan pemegang polis dan menjaga keberlanjutan operasional. Dalam upaya menjawab tantangan tersebut, perusahaan asuransi membangun strategi mitigasi yang canggih dan terukur. Dari manajemen risiko yang efektif hingga diversifikasi investasi yang bijak, setiap langkah diambil dengan tujuan melindungi dana dan menjaga integritas perusahaan. Artikel ini akan menguraikan lebih lanjut tentang bagaimana langkah-langkah tersebut membentuk pagar pertahanan yang kuat, menjaga keseimbangan antara inovasi dan kepatuhan, serta memberikan pandangan mendalam tentang bagaimana perusahaan asuransi menghadapi risiko gagal bayar dalam era dinamika dan ketidakpastian finansial.

Pemblokiran ratusan rekening efek oleh Kejaksaan Agung (Kejagung) memberikan dampak signifikan pada industri asuransi jiwa di Indonesia. Keputusan ini menciptakan gelombang kekhawatiran di kalangan pengamat asuransi, terutama diakui oleh Azuarini Diah, seorang pengamat asuransi dan akademisi di Sekolah Tinggi Manajemen Asuransi Trisaksi. Dalam pandangannya, pemblokiran ini berpotensi menjadi masalah serius jika pemegang polis terburu-buru melakukan pencairan, terutama ketika pencairan belum jatuh tempo.

Untuk diketahui bahwa “Asuransi Gagal Bayar” merujuk pada kondisi di mana perusahaan asuransi tidak mampu memenuhi kewajibannya untuk membayar klaim yang diajukan oleh pemegang polis. Kejadian ini seringkali menjadi sorotan serius dalam industri asuransi, menciptakan dampak luas pada kepercayaan masyarakat terhadap lembaga tersebut.

Gagal bayar dapat disebabkan oleh berbagai faktor, termasuk manajemen risiko yang tidak tepat, ketidakmampuan keuangan, atau kurangnya transparansi dalam informasi polis. Untuk mengatasi risiko ini, pihak regulator dan otoritas asuransi sering kali menerapkan ketentuan ketat untuk memastikan keberlanjutan dan integritas perusahaan asuransi, serta memberikan perlindungan maksimal bagi pemegang polis.

Azuarini menekankan bahwa pencairan dana sebelum jatuh tempo dapat mengakibatkan gangguan pada aliran kas perusahaan asuransi. Pada dasarnya, nasabah yang belum mencapai jatuh tempo investasi dan proteksi tidak dapat dengan mudah menarik dana mereka, karena masih terikat dalam berbagai mekanisme investasi yang memerlukan proses yang tidak dapat dilakukan secara mendadak. Dia menjelaskan bahwa kondisi ini menciptakan tekanan tambahan pada perusahaan asuransi, terutama di tengah kekhawatiran yang muncul akibat banyaknya perusahaan asuransi yang mengalami kesulitan keuangan dan gagal bayar.

Menanggapi situasi ini, Azuarini menyarankan agar perusahaan asuransi mengambil langkah proaktif dengan mengkomunikasikan keadaan ini kepada pihak berwenang dan mencari informasi mengenai alasan blokir serta estimasi waktu pemblokiran. Lebih lanjut, ia menekankan perlunya melakukan upaya preventif dengan meminta nasabah untuk memperpanjang periode investasi dan proteksi, sehingga dapat menghindari pencairan terburu-buru.

Dalam mengatasi ketidakpastian yang mungkin muncul, komunikasi yang efektif dengan nasabah dianggap sebagai kunci utama. Azuarini menegaskan bahwa perusahaan asuransi harus terus berkomunikasi dengan nasabahnya, memberikan penjelasan yang transparan, dan membangun kepercayaan agar nasabah tetap merasa yakin terhadap kondisi dan kebijakan perusahaan.

Sementara itu, informasi dari Kontan.co.id mengungkapkan bahwa sejumlah perusahaan asuransi yang terkena dampak pemblokiran rekening efek meliputi Wana Artha Life, Indo Surya, Indolife, hingga Kresna Life. Aduan dari pemegang polis kepada Ombudsman menyoroti masalah ini, dengan banyak laporan yang masuk dalam pantauan Ombudsman. Meskipun sebagian besar perusahaan yang terdampak belum dijelaskan secara rinci mengenai performa mereka, dampaknya terhadap reputasi dan kepercayaan masyarakat terhadap industri asuransi jiwa menjadi sebuah kekhawatiran yang harus segera diatasi.

Dalam situasi yang menantang ini, transparansi, komunikasi yang efektif, dan langkah-langkah proaktif akan menjadi kunci untuk membantu industri asuransi jiwa pulih dan membangun kembali kepercayaan nasabah.

Dalam menghadapi risiko gagal bayar, perusahaan asuransi menerapkan serangkaian strategi mitigasi untuk memastikan kelangsungan operasional dan kepercayaan pemegang polis. Manajemen risiko menjadi kunci utama, dengan penerapan sistem yang canggih untuk mengidentifikasi dan menilai potensi risiko secara proaktif. Diversifikasi investasi juga menjadi langkah penting, dimana perusahaan memastikan portofolio investasinya tersebar untuk mengurangi ketergantungan pada satu jenis aset.

Pemantauan keuangan secara rutin menjadi kebijakan wajib, memastikan kecukupan dana dan likuiditas untuk memenuhi klaim yang mungkin muncul. Komunikasi terbuka dan transparan dengan pemegang polis menjaga kepercayaan, dengan memberikan informasi yang jelas tentang kondisi keuangan perusahaan.

Keberlanjutan dan inovasi terus menjadi fokus, dengan penilaian risiko yang cermat sebelum menerima polis. Perusahaan juga menjaga kepatuhan penuh terhadap regulasi dan standar industri. Pembentukan cadangan dana yang memadai dan kerjasama dengan perusahaan reasuransi membantu mengelola risiko keuangan yang mungkin timbul.

Kolaborasi dengan pihak regulator dan otoritas pengawas menjadi langkah strategis, memastikan pembaruan informasi terkini dan mendapatkan panduan dalam mengelola risiko. Dengan menerapkan strategi ini, perusahaan asuransi dapat meminimalkan potensi gagal bayar, memberikan perlindungan maksimal bagi pemegang polis, dan membangun kepercayaan yang berkelanjutan dalam industri asuransi.

Dalam merangkum, mitigasi risiko gagal bayar merupakan fondasi kokoh yang memastikan keberlanjutan dan kepercayaan dalam industri asuransi. Perusahaan asuransi, dengan kebijaksanaan dan inovasi, secara aktif menanggapi kompleksitas pasar keuangan, menghadirkan strategi yang tidak hanya menjaga keuangan perusahaan tetapi juga melindungi pemegang polis. Manajemen risiko yang efektif, diversifikasi investasi, dan pemantauan keuangan rutin adalah pilar-pilar utama dalam menghadapi potensi risiko gagal bayar.

Keberlanjutan bisnis juga bergantung pada komunikasi terbuka dengan pemegang polis, menjelaskan secara transparan kondisi keuangan perusahaan. Kolaborasi erat dengan pihak regulator dan otoritas pengawas memberikan landasan yang kokoh untuk memahami perubahan regulasi dan panduan terkini. Melalui langkah-langkah ini, perusahaan asuransi mampu meminimalkan dampak negatif dan membangun fondasi kepercayaan yang kuat dalam menghadapi tantangan yang muncul.

Dengan mengambil pendekatan holistik terhadap mitigasi risiko, perusahaan asuransi tidak hanya menjaga stabilitas finansialnya sendiri tetapi juga menjaga keseimbangan dinamis antara inovasi dan kepatuhan. Kesimpulan ini mencerminkan tekad industri asuransi untuk tetap menjadi pelindung yang kuat dan dapat diandalkan bagi masyarakat, menghadirkan perlindungan finansial yang berkelanjutan di tengah gejolak ketidakpastian ekonomi dan lingkungan bisnis yang terus berubah.

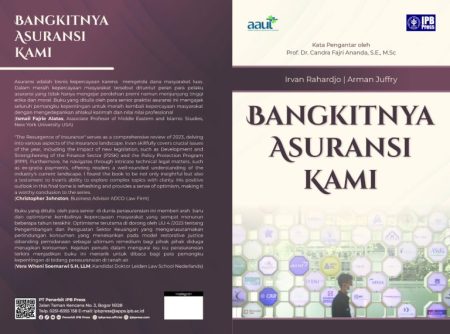

Artikel ini merupakan bagian dari buku “BANGKITNYA ASURANSI KAMI” dengan keynote speaker Profesor Muhammad Eddi Purnawan, Anggota Badan Supervisi OJK. Februari 2024. ISBN, Penerbit IPB Press.

Harga buku ini adalah Rp. 155.000 dan dapat dipesan melalui ligasuransi.com