MENGGALI HAMBATAN DALAM KEMITRAAN ASURANSI JIWA KREDIT

Silakan konsultasikan kebutuhan asuransi anda bersama kami

BISNIS asuransi jiwa kredit tengah menjadi perhatian utama di industri asuransi saat ini. Industri perbankan, yang selama ini dianggap sebagai teladan dalam mengembangkan industri keuangan yang prudent dan memiliki tata kelola yang baik, kini justru menjadi sumber masalah bagi praktik asuransi yang sehat. Asuransi jiwa kredit merupakan produk kolaborasi antara bank dan perusahaan asuransi. Produk ini memberikan manfaat berupa pelunasan kredit kepada bank jika debitur meninggal dunia.

Sejumlah masalah muncul dalam industri asuransi, dan Wakil Menteri BUMN, Kartika Wirjoatmodjo, menekankan bahwa industri asuransi masih menghadapi sejumlah tantangan yang perlu diatasi. Salah satu perhatiannya adalah terkait asuransi kredit yang belakangan ini terus mengalami peningkatan klaim. Kartika, dalam acara Indonesia Re International Conference 2022 dengan tema ‘Reinsurance and Economic Resilience: Dealing with Climate Change, Pandemic, and Geopolitical Challenges’ pada 28 September 2022, mengajak semua pihak, mulai dari regulator, asosiasi, hingga industri untuk melakukan perbaikan agar industri asuransi menjadi lebih sehat dan stabil. Pada kesempatan tersebut, ia menyoroti tiga tantangan utama dalam industri asuransi.

Pertama, terkait ketersediaan data. Kartika menilai bahwa ketersediaan data menjadi tantangan terbesar bagi industri asuransi karena dengan basis data, pelaku industri dapat melakukan penilaian kerugian. “Database tentunya menjadi penting, karena kita memiliki satu dasar statistik yang dapat memberikan perkiraan ke depan mengenai klaim masa depan di Indonesia,” ujarnya.

Kedua, terkait harga (pricing). Kartika menyatakan bahwa industri asuransi seringkali memiliki daya tawar yang lebih rendah dibandingkan dengan perbankan. Saat ini, ia menyampaikan bahwa tantangan yang dihadapi adalah premi industri akibat adanya asuransi jiwa kredit (AJK), sebuah produk yang tidak hanya mencakup asuransi jiwa, tetapi juga asuransi kredit. “Saya melihat bahwa intersepsi ini terlalu terlambat. Kita menyadari permasalahan keterlambatan ini, dan ini seharusnya menjadi masukan dan kritik bagi kita semua. Bagaimana industri bisa melakukan pemantauan dan melakukan reintersepsi jika terjadi kesalahan penetapan harga yang kemudian memiliki dampak luas,” katanya. Namun, ia menegaskan bahwa tantangan yang dihadapi industri asuransi seharusnya menjadi pembelajaran bagi semua pihak.

Ketiga, kekuatan modal. Kartika menyinggung hal ini dengan merujuk pada industri perbankan yang memiliki rasio kecukupan modal (capital adequacy ratio/CAR) sebesar 20 persen. Menurutnya, langkah yang diambil industri perbankan diharapkan dapat diimplementasikan juga di sektor asuransi. Biaya akuisisi yang tinggi, agresivitas perbankan dalam mengeluarkan produk pembiayaan berisiko tinggi, serta ketidakefektifan regulasi turut memperburuk kinerja bisnis ini.

Perang tarif dalam industri asuransi, khususnya untuk asuransi jiwa kredit, tidak dapat dihindarkan. Pertumbuhan ekonomi Indonesia dalam lima tahun terakhir sejalan dengan meningkatnya permintaan jaminan asuransi kredit bagi bank dan lembaga keuangan lainnya. Bank dan lembaga keuangan, seolah-olah mengubah fungsinya dan fokusnya untuk mengalokasikan modalnya pada pembiayaan. Respons positif masyarakat terhadap kemudahan akses pencairan dana, baik dengan agunan maupun tanpa agunan, membuat mereka berbondong-bondong mengajukan pinjaman ke bank dan lembaga keuangan lainnya. Seiring dengan meningkatnya kebutuhan masyarakat akan dana segar yang disediakan oleh bank dan lembaga keuangan, industri asuransi jiwa kredit dihadapkan pada tantangan besar untuk menjaga keseimbangan dan kestabilan.

Dalam dunia keuangan, perusahaan seringkali berusaha mengelola risiko dengan mencari perusahaan asuransi sebagai sarana untuk mengalihkan risiko gagal bayar yang mungkin terjadi atas dana yang telah disalurkan ke masyarakat. Tekanan tinggi dari pemegang saham dan daya tarik premi multi tahun menjadi dorongan kuat untuk terlibat dalam asuransi kredit. Seiring dengan adanya peraturan yang mengizinkan perusahaan asuransi umum untuk tidak lagi bermitra dengan asuransi jiwa dalam penjaminan asuransi kredit, perang tarif pun semakin meluas dalam industri ini.

Keseruan menghitung nominal premi untuk tenor multi tahun dalam satu tahun produksi menjadi sangat menggoda, sehingga sering kali terlupakan perhitungan terkait premi yang masih belum menjadi pendapatan dan pencadangan klaim untuk tahun-tahun mendatang. Kondisi ini berulang kali terjadi, dan pada akhirnya, premi yang dihasilkan habis tergerus oleh klaim-klaim yang muncul seperti jamur tumbuh di musim hujan. Bagi perusahaan asuransi dengan modal besar, dampaknya mungkin tidak signifikan. Namun, bagi perusahaan asuransi dengan modal terbatas, pertanyaannya muncul: apakah subsidi silang dapat terus dilakukan dari tahun ke tahun?

Saat ini, perusahaan reasuransi mulai menerapkan stoploss dalam back treaty ke ceding company. Namun, pertanyaannya adalah apakah mereka benar-benar memahami kesulitan yang dihadapi oleh pihak tertanggung dalam menyikapi perubahan sistem ini. Belum lagi, aggregator asuransi kredit belum menerapkan metode stoploss kepada kliennya. Akibatnya, perusahaan asuransi dengan modal terbatas tidak lagi mendapatkan premi penutupan asuransi kredit dan hanya dapat menghadapi tuntutan klaim.

Sejumlah perusahaan asuransi terkena pembatasan kegiatan usaha (PKU) karena tidak dapat memenuhi ketentuan minimum RBC (risk based capital) sebesar 120 persen. Hal ini disebabkan oleh terkurasnya arus kas untuk membayar klaim atas penjaminan risiko gagal bayar tertanggung. Risiko yang dijamin oleh asuransi jiwa kredit, seperti kolektabilitas kredit, meninggal dunia, pemutusan hubungan kerja (PHK), dan sebab lainnya yang tidak dikecualikan dalam polis, semakin menambah kompleksitas situasi.

Penting bagi perusahaan asuransi untuk mengevaluasi ulang model asuransi kredit secara menyeluruh, termasuk pemikiran untuk mengembalikan risiko tersebut ke dalam lingkup asuransi jiwa. Perhitungan tarif premi dalam asuransi jiwa cenderung lebih seimbang, dan pengalaman mereka dalam mengelola risiko kredit lebih beragam dibandingkan dengan perusahaan asuransi umum. Selain itu, regulator perlu segera mengeluarkan surat edaran Otoritas Jasa Keuangan (OJK) yang mengatur ketetapan premi asuransi kredit, sebagaimana yang telah diatur untuk properti dan kendaraan bermotor, dengan syarat batasan permodalan tertentu, seperti Rp 500 miliar.

Dengan langkah-langkah ini, diharapkan industri asuransi kredit dapat lebih mantap dan mampu menghadapi tantangan masa depan secara lebih berkelanjutan.

Dalam dunia keuangan, asuransi kredit menjadi fokus perhatian terkini, khususnya terkait perang tarif yang merajalela. Jika OJK belum mampu menetapkan batas tarif asuransi kredit, solusi terbaik mungkin adalah mengembalikan asuransi kredit ke asuransi jiwa. Hal ini bertujuan agar tidak ada lagi perusahaan asuransi yang mengalami kerugian karena strategi yang kurang tepat dalam bermain asuransi kredit. Tekanan klaim asuransi kredit yang meningkat telah mengungkap sejumlah masalah sistematis dalam pengelolaan risiko kredit perbankan oleh industri asuransi umum.

Lemahnya pengetahuan industri asuransi terhadap karakteristik asuransi kredit tercermin dalam penetapan harga yang tidak memadai, pencadangan yang tidak akurat, dan syarat dan ketentuan yang terlalu longgar dan agresif (Delil Khairat, 2022). Permasalahan ini telah menjadi perhatian pemerintah dan OJK. Di tengah gonjang-ganjing asuransi kredit, industri asuransi umum dalam negeri juga menghadapi tantangan. Namun, sebenarnya, ini adalah mekanisme koreksi atas kondisi pasar asuransi Indonesia yang tidak berkelanjutan.

Jika pasar asuransi dalam negeri terus mengalami soft market sementara pasar luar mengalami hardening, perusahaan reasuransi lokal akan mencapai batas kesanggupannya, berpotensi mengalami kegagalan. Kegagalan perusahaan reasuransi berdampak buruk pada perusahaan asuransi dalam negeri. Oleh karena itu, hard market dalam pasar asuransi domestik seharusnya dianggap sebagai upaya untuk menyehatkan dan merestorasi industri asuransi.

Pertanyaan muncul apakah komponen-komponen premi asuransi kredit sudah dimasukkan secara disiplin dalam pengambilan keputusan harga premi. Dalam konteks ini, evaluasi lima hal penting, yaitu data yang diperlukan, pentingnya informasi klaim, frekuensi dan tingkat klaim, rasio klaim, dan kinerja dan pemantauan akun, perlu dilakukan (Russel Effendi, 2022).

Saat ini, industri asuransi kredit dihadapkan pada situasi sulit, dan langkah-langkah perlu diambil. Dalam buku CII IF3 Insurance Underwriting Process, dibahas bagaimana mencapai harga premi asuransi yang wajar secara teknis. Evaluasi data terkait rasio klaim menjadi langkah awal, diikuti dengan implikasinya pada penetapan premi berdasarkan risk premium. Standardisasi dan sentralisasi menjadi kunci dalam mengatasi permasalahan ini (Russel Effendi, 2022).

OJK harus segera mengidentifikasi area yang perlu ditingkatkan, terutama terkait perang tarif di asuransi kredit. Peningkatan klaim asuransi kredit mengindikasikan kelemahan sistematis dalam pengelolaan risiko kredit oleh industri asuransi umum. Konsep dasar asuransi kredit perlu disempurnakan, dan kerjasama antara bank dan asuransi dalam mengubah term and condition menjadi penting untuk menghadapi kondisi sulit ini.

Sebagai solusi, penerapan standardisasi dan sentralisasi menjadi langkah yang dapat diambil untuk memperbaiki kesehatan industri asuransi kredit di Indonesia. OJK juga perlu mendengarkan masukan dari berbagai pemangku kepentingan keuangan untuk mengembangkan regulasi terkait bancassurance. Dengan demikian, diharapkan sektor keuangan, terutama asuransi kredit, dapat berkembang secara berkelanjutan dan memberikan manfaat yang optimal bagi masyarakat dan pelaku industri.

Secara keseluruhan, dinamika asuransi kredit di Indonesia menunjukkan tantangan serius yang memerlukan solusi cepat dan efektif. Perang tarif yang merajalela menciptakan tekanan tambahan pada industri, sedangkan ketidakpastian batas tarif dari OJK menambah kompleksitas situasi. Tingginya klaim dalam asuransi kredit mengekspos lemahnya pengelolaan risiko oleh industri asuransi umum, memunculkan kebutuhan mendesak untuk evaluasi menyeluruh terhadap model bisnis ini.

Solusi terletak pada kembalinya risiko asuransi kredit ke domain asuransi jiwa, mengingat karakteristik dan kompleksitas risiko tersebut. Standardisasi dan sentralisasi juga menjadi kunci untuk mengatasi permasalahan perang tarif dan mengembalikan kesehatan industri. OJK perlu mengambil peran proaktif dalam menetapkan batas tarif yang jelas dan mendengarkan masukan dari pemangku kepentingan. Kesimpulannya, perubahan strategis dan regulasi yang cermat diperlukan agar asuransi kredit dapat berkembang secara berkelanjutan, memberikan perlindungan maksimal, dan mendukung stabilitas industri keuangan Indonesia.

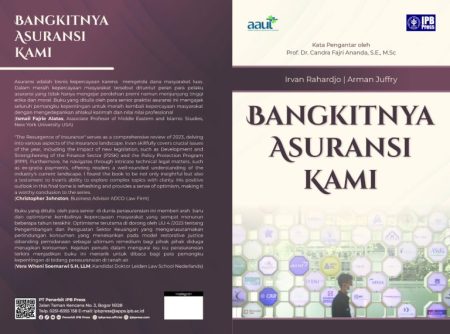

Artikel ini merupakan bagian dari buku “BANGKITNYA ASURANSI KAMI” dengan keynote speaker Profesor Muhammad Eddi Purnawan, Anggota Badan Supervisi OJK. Februari 2024. ISBN, Penerbit IPB Press.

Harga buku ini adalah Rp. 155.000 dan dapat dipesan melalui ligasuransi.com

Terhubung dengan kami

Hubungi Meli di halo@lngrisk.co.id atau melalui alternatif chat WhatsApp.